L’art. 39.1 de la Constitució estableix l’obligació dels poders públics de protegir socialment, econòmica i jurídicament la família, concepte que, amb l’esdevenir dels anys, ha anat evolucionant des del seu concepte estricte a un més ampli inclusiu de la família monoparental i l’homoparental. Al seu torn, el concepte de família nuclear ha anat també evolucionant des del de matrimoni canònic a un altre més ampli que inclou el civil i les parelles de fet o les unions estables.

La raó d’aquesta protecció és el paper essencial que la família té com a element clau en el desenvolupament integral de la persona.

I com es reflecteix en la fiscalitat aquesta protecció constitucional?

Els que ja tenim cabells blancs, recordem encara que l’IRPF, sorgit de la reforma fiscal del 1978, reconeixia com a subjecte passiu de l’impost la unitat familiar i obligava a tots els seus membres a acumular les rendes obtingudes per tots els seus integrants; obligació que, el 1989, el Tribunal Constitucional (en endavant, TC) va declarar inconstitucional en discriminar la família en relació als contribuents que no integraven cap de les seves modalitats.

En definitiva, el TC va concloure que l’IRPF conculcava, entre d’altres, l’art. 39.1 de la Carta Magna.

Com a conseqüència d’aquesta resolució, el legislador va optar per regular amb caràcter general l’obligació de tributar individualment, preveient, amb caràcter opcional, l’anomenada tributació conjunta; tributació a la qual poden optar els que integren l’anomenada unitat familiar, de la qual s’exclouen algunes de les modalitats actuals de família a excepció de la constituïda per raó de matrimoni; qüestió, sens dubte, totalment aliena a la realitat social actual ja que, amb caràcter general, i sense entrar en detalls, queden fora de la mateixa les parelles de fet llevat de les integrades pel pare, o la mare, i els fills que estiguin sota la seva custòdia. Això vol dir que aquestes parelles no tenen, com a tal, un reconeixement fiscal com a unitat familiar. És cert, dit sigui de passada, que la tributació conjunta no és sempre avantatjosa per als que s’hi poden acollir.

Es dirà, i és cert, que les circumstàncies familiars ja es tenen en compte per a determinar l’import a ingressar. I és cert; però no cal oblidar que les reduccions per “mínim personal i familiar” a que l’art. 56 de la Llei de l’IRPF es refereix no són, estricte sensu, una mesura de suport a la família, sinó indicadors objectius per adaptar el gravamen a la capacitat econòmica de cada “persona”.

En definitiva, a igual nivell de renda “bruta”, la renda “neta” no és la mateixa per a un contribuent amb fills que per a un altre solter, o per a un matrimoni amb fills respecte a un altre sense fills. Però aquestes circumstàncies són, insistim, la conseqüència de l’art. 1 de la Llei de l’IRPF que grava la “renda” de les “persones físiques” d’acord amb les seves “circumstàncies personals i familiars”.

No obstant això, una cosa és que per determinar la renda gravable es tinguin en compte les circumstàncies familiars de la “persona”, i una altra, molt diferent, que es tingui també en compte la “família” com a institució.

Des d’aquesta perspectiva, el tractament fiscal que l’actual normativa de l’IRPF li dispensa és clarament desigual.

Desigual, perquè com ja he explicat, no es tenen en compte totes les modalitats de família reconegudes avui per la nostra societat i pel nostre ordenament, ja que l’opció per la tributació conjunta no és avui possible per a les parelles o unions de fet; opció, per cert, que en molts casos penalitza la família com a tal.

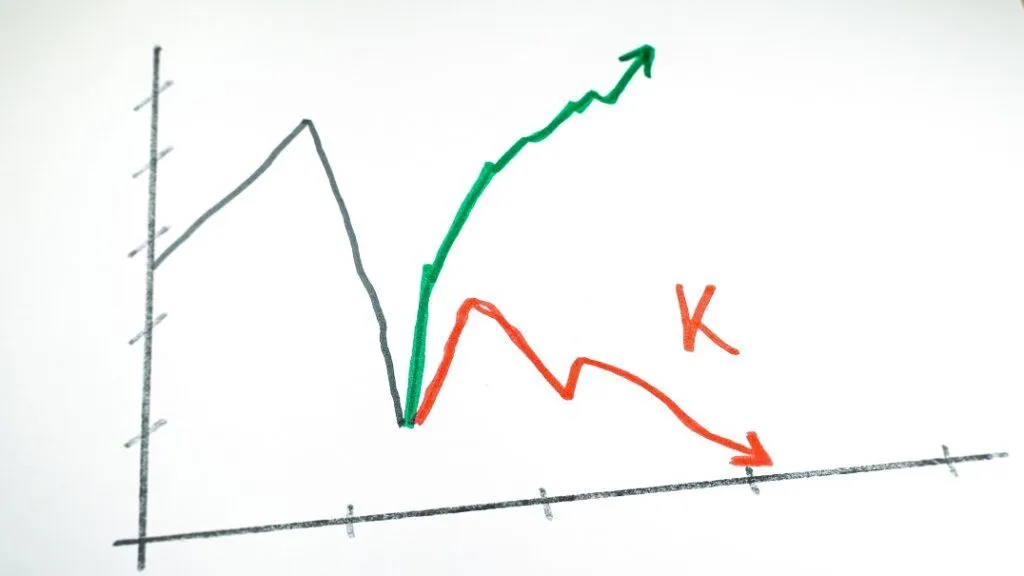

Però desigual, també, i més important, perquè, a igualtat de condicions, segons com els ingressos es distribueixin entre els integrants de la família, la tributació és també diferent. Així, per exemple, la tributació d’una família integrada, per exemple, pels pares i dos fills menors d’edat amb una renda bruta total procedent exclusivament del treball, la quantia, que es distribueix per igual entre els dos membres de la parella, és menor que si qui obté la totalitat dels ingressos, o la major part d’ells, és només un d’ells. No obstant això, la renda “bruta” i “neta” d’aquesta família o parella és exactament la mateixa amb independència de com aquesta es distribueixi entre ells.

La raó de tal desigualtat es deu a la lògica de la tributació individual, i als efectes de la progressivitat, lògica que per a res preveu que la tributació de la “família” hauria de ser la mateixa amb independència de com es distribueixin entre ells els ingressos que aquesta percep.

Des d’aquesta perspectiva, una política fiscal de suport a la mateixa hauria de permetre distribuir entre la unitat familiar, en concret, entre la parella, els ingressos totals que aquesta percep sense perjudici de qui realment els percebi. En paraules del TC, és evident “l’existència de transferències de capacitat econòmica entre els cònjuges o entre aquests i altres membres de la unitat familiar” (STC 45/1989, de 20 de febrer)

Sigui com sigui, l’actual IRPF no tracta per igual les diferents modalitats de família penalitzant-la, a més, segons quina sigui la distribució dels seus ingressos entre els seus integrants. En definitiva, la seva fiscalitat presenta rivets de presumpta inconstitucionalitat que cal solucionar per tal de protegir una institució fonamental per al desenvolupament de la persona. En aquest sentit, la Llei d’IRPF va solucionar la discriminació negativa de la família, però va deixar sense donar resposta a la protecció constitucional a la família que la Constitució reconeix.